甲辰丙申合的运格,未能给合盛硅业带来好机遇。

继与前总经理方红承诉讼案告一段落后,合盛硅业进击多晶硅之路还是磕磕绊绊,像赛能硅业濮阳2万吨颗粒硅建设一样揪心。

4月12日,合盛硅业在互动平台上表示,东部合盛年产20万吨高纯晶硅项目正按计划建投中,预计于今年第二季度投产,具体进度受工程施工、设备调试、产品市场变化等多种因素影响,存在一定不确定性。

从上述谨慎性表述上看,合盛对吐鲁番市鄯善县20万吨多晶硅项目如期投产的信心不是很强烈。信心、热情的减退,在于行业形势发生明显变化,加之中部合盛20万吨项目投产时间曾多次后置。

搞工业硅、有机硅起家,还有多晶硅经营经验,顺势切入到光伏垂直一体化领域,合盛这次“延链、补链、强链”战略怎么看都很丝滑。

2023年5月15日,合盛硅业董事长罗立国在股东大会现场上谈及切入多晶硅的理由,对盈利前景抱有很大期望。

展望40万吨投产后的销售情况,罗立国表示:“(前年)多晶硅价格一下子卖到30万元/吨,这个太可怕了。即使1吨赚1万元,40万吨也是40亿元,所以我说它能干。”

“现在(多晶硅)市场上差的卖15万元/吨,好的卖18万元/吨。我要求不高,等年底我们产品出来,卖10万元/吨就行,搞不好到明年可能就(每吨)七八万元。即使卖七八万,我们还能赚。我一条线10万吨,人家一条线1万吨,我的运行成本比它便宜1万-2万元/吨,它关门我还可以撑着,是这么计算的。”

1、“投”不逢时

不过,市场形势的急转直下,超乎了业界的预料。大全能源2023年报显示,2023年一季度多晶硅售价还在19万元/吨,二季度就降到了8.6万元/吨,三、四季度则降到5.5万元-5.7万元/吨。

上游硅料“断崖式”降价,新入局者合盛措手不及。

原定2023年8月投产的中部合盛20万吨项目,也一再推迟入市,先是推到2023年第三季度,直到今年1月首条10万吨/年高纯多晶硅产线成功实现量产。

按照合盛抛出投资计划,中部合盛20万吨总投资175亿元,东部合盛总投资176.31亿,这两个项目投资成本达到了7.5亿元-7.8亿元/万吨。这意味着三、四季度不到6万元/吨的硅料售价,可能无法覆盖单位投资成本。

中部合盛项目于2022年6月动工,到2024年1月首条10万吨产线量产,历时18个月。

相较于青海丽豪西宁一期5万吨项目2021年8月1日动工,2022年7月30日投产二期正式动工的建设进度,中部合盛的10万吨项目可以说千呼万唤始投产。

受制于产能过剩,多晶硅自2023年下半以来就一直面临着“投”不逢时的尴尬。

硅业分会数据显示,多晶硅致密料成交均价已跌破5万元/吨到4.87万元/吨,N型棒状硅成交均价跌破6万元/吨到5.86万元/吨,N型颗粒硅成交均价5.2万元/吨,接近5万元/吨整数关。

据2023中报、三季报、2023年报,通威股份的生产成本在4万元/吨以下,协鑫科技颗粒硅生产成本在3.5万元/吨,特变电工多晶硅生产成本在5万元/吨以下,大全能源1-12月的多晶硅平均成本在4.87万元/吨。

上述报价意味着,硅料价格跌到这份儿,加上设备折旧、资产减值、投资成本等因素,一线厂商也处于微利状态,甚至不赚钱。

据业内分析,二、三线的成本价在6万元/吨一线。当前破6的报价暗示,二、三线多晶硅厂商可能已赔本。

因多晶硅大降价,大全能源、特变电工2023年业绩增长放缓。2023年,特变电工实现营收982.06亿元,同比小增1.76%,归母净利107.03亿元,同比下降32.75%。

大全能源则营收、净利双降,2023年实现营收163.29亿元,同比降47.22%,实现归母净利57.63亿元,同比降69.86%。

2、当老大梦碎

拿破仑说,不想当将军的士兵不是好士兵。“草帽大王”罗立国有着不输拿破仑的志向,他携351亿元巨资而来,连上两个20万吨项目,其“当老大绝不当老二”的雄心跃然眼前。

罗立国在公开场合曾毫不掩饰要把多晶硅做大做强的信心。他说,通威有35万吨产能全国最大,虽增产但无法达产,合盛2023年底有40万吨达产。待到2024年一季度,全国乃至全球范围内,我们多晶硅产能是最大的。

但罗立国没有注意到,永祥新能源12万吨已于6月份试生产。据官宣口径,截至2023年底,通威多晶硅投产产能42万吨,位居全球第一。

与之相较反差强烈的是,直到2024年1月中部合盛10万吨产线才量产。

据通威的投产规划,2024年将有云南保山20万吨,内蒙古包头20万吨高纯晶硅项目将于年内投产,届时通威高纯晶硅产能将来到82万吨。长远来看,通威在鄂尔多斯还有40万吨高纯晶硅扩产计划,总的产能规划已超过120万吨。

透过同行厂商的产能、增产动作看,合盛不仅当老大的梦渐远,也不足以冲击第二。从订单、出货量、市占率指标上看,通威、协鑫、特变、东方希望和大全处于全球Top5位置。

协鑫的颗粒硅产能与通威高纯晶硅产能不相上下,截至2023年底,协鑫科技颗粒硅名义产能40万吨,实际产能34万吨,且还有新项目投产,到2024年底将拥有50万吨颗粒硅产能。

远期产能规划方面,协鑫科技在国内和国外共规划了100万吨颗粒硅产能,今年将着手推进中东地区颗粒硅项目的开工建设,构建国内+海外双市场共进发展格局。

单从产能规模上看,合盛40万吨多晶硅项目年内全投产,产能规模可以排到第三的位置,略胜特变电工一筹。然而,从产能规划角度看,合盛“拼命三郎”的位置并不牢靠。

到2023年特变电工投产的多晶硅产能有30万吨,规划建设的总产能50万吨。

“人狠话不多”的东方希望集团2023年产能约为25.5万吨,总规划有50万吨。作为民营企业巨擘,东方希望在宁夏一地就抛出了1500亿元的一体化扩产计划,多晶硅拟建产能高达40万吨。

大全能源2023年底多晶硅产能20.5万吨,包头10万吨产能H1投产后产能将来到30.5万吨,总的产能规划有40.5万吨,也比合盛多那么一小丢丢。

至于多晶硅产量、出货量、市占率方面,大全能源与全球硅料CR5之间应当还有很大一段差距。

2023年大全能源多晶硅产量197,831.25吨,销量200,002.29吨,库存3,844.36吨。特变电工多晶硅实现产量 19.13 万吨,销量 20.29 万吨。2023年,协鑫集团生产多晶硅232256吨,较2022年同期的104723吨增加122%,其中,颗粒硅产量203561吨。

通威股份2023年报尚未公布,具体产量、出货量数字无法查实。不过,2023年前三季度,通威股份的高纯晶硅销量约为28万吨。按照每季度9万吨销量来算,通威股份2023年销量将达36万吨以上,接近其 42万吨的产能。

3、“小通威”插足抢戏

除了特变、大全、东方希望外,合盛还有一强劲对手,即人称“小通威”的青海丽豪。

相对于合盛想当老大的高调,青海丽豪偏向低调。

这家硅料新秀成立于2021年4月,黑马成色十足,具备着很强的成长后劲。

青海丽豪的董事长是段雍,系“通威智造,必属精品”范畴的高端人才之一,曾参与永祥股份多个高纯晶硅项目建设,技术和管理经验出众。

段雍师从通威,深谙“通威速度”之精髓,在他带队下,青涩的青海丽豪不失锐意进取之势,又颇有老成持重之风,快速在市场站稳了脚跟。

到2022年7月,青海丽豪用12个月就建成了5万吨高纯晶硅产能,赶上了多晶硅牛市的“末班车”。到2023年底,青海丽豪已具备15万吨多晶硅产能。投产规模上,排在大全能源20.5万吨之后,位列全球第六的位置。

根据投产规划,今年8月青海丽豪宜宾10万吨项目将投产,届时将具备25万吨多晶硅产能,超过了大全能源截至2023年底的产能规模。

产能布局显示,青海丽豪在青海西宁规划了总投资200亿拟建20万吨项目,四川宜宾的产能规划20万吨,一期10万吨及配套项目投资规模110亿元。

今年,青海丽豪又逆风布局,大手笔再扩产。4月3日,青海丽豪总投资250亿元的25万吨工业硅+20万吨高纯晶硅项目落户内蒙包头。

如此,青海丽豪的多晶硅产能规划已达60万吨,已投产15万吨,在建10万吨,35万吨待建。规划总产能已超过了特变、东方希望的50万吨,以及大全、合盛的40万吨。

从产能规划上看,成立3年就已跻身Top10之列,青海丽豪并不满足于做硅料“老六”、“老七”,而是是第一梯队中的老三、老四、老五。

青海丽豪要做“老三”,除了段雍这张牌外,还有更大的底牌,那就是豪华的股东背景,强大的朋友圈。

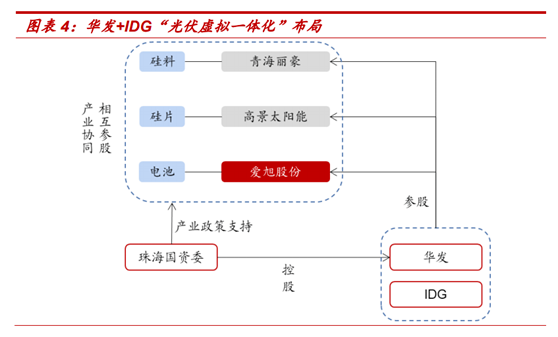

目前青海丽豪的股东有48个,其中既有珠海华发、IDG资本、金雨茂物、长江证券等知名机构,还有正泰集团、爱旭股份和晶盛机电等产业基金。

珠海华发和IDG资本还投资了爱旭股份,“小隆基”高景太阳能,形成了硅料+硅片+电池片+组件“虚拟一体化”格局。

透过股东背景,明眼人看得出青海丽豪不愁客户。

3月26日,青海丽豪与晶科能源达成了长期战略合作协议,晶科能源联合创始人陈康平亲临现场见证。

4、大全秀“肌肉”

加入到光伏一体化阵营后,合盛也在积极扩展光伏朋友圈,秀肌肉出圈。

3月20日,合盛联合通威、协鑫、晶科、阿特斯、东方日升、锦浪、腾晖、首航新能源、一道等19家光伏企业共同发布2024光伏行业发展倡议书。

近日,中部合盛硅业总经理程渝峰接受媒体采访时表示,如今公司的n型TOPCon电池片量产转化效率已提升至26.6%。

这一量产效率打破了由大恒能源创造的26.5%的世界纪录,预示着年内TOPCon量产转换效率突破27%指日可待。

至于多晶硅产能、订单情况,程渝峰总经理略作简单介绍情况,很快切换到组件话题。

他指出,合盛到下半年的组件产能规模将达20GW,一季度接了很多订单,预计在下半年可以批量出货。

不过,从当前央国企组件招标P型组件破0.8元,N型组件在0.9X元下方徘徊,全行业陷入亏损的形势下,中部合盛斩获的批量订单预计带来的业绩支撑有限。

在多晶硅环节,合盛硅业绝非新手,向前追溯发展史,其几乎是与协鑫、特变同时起步做多晶硅的厂商。

当时,协鑫先在徐州建成2000吨年产能,后续特变电工建成了2000吨年产能,合盛也建设了2000吨年产能。

此后,光伏行业遭遇欧美“双反”危机,协鑫、特变逆风扛下来,发展成为头部厂商,合盛未能坚持下来。

谈到这段经历,罗立国说,当时合盛生产了5年,最后售价只有5万元、6万元/吨,没钱赚,环保要求又高,加上设备老化。因此在2014年左右直接将产线关停。

巧合的是,多晶硅价格攀升到20万元、30万元/吨,合盛硅业斥巨资扩产,当20万吨项目入场时,价格又跌落到10年前的水平5、6万元/吨。

面对这样的场景,未来合盛又会何去何从呢?

40万吨不比2000吨,中部合盛、东部合盛20+20项目开工后,合盛硅业已没有退路。只有坚持下去,方能守得云开见月明。

光伏行业洗牌的大幕已经拉开,不止新进玩家,还有老玩家都深受产能过剩困扰,承受着降价之痛。

4月15日,跨界电池片的聆达股份(300125)宣布,3.5GW高效PERC产线继续停产至5月15日。此前,聆达还下调净利预期1370%-1660%,预计2023年净亏损2.49亿元—2.98亿元。

光伏行业大降价,正接连引爆跨界光伏的雷,说明光伏这碗饭并不那么容易吃。但上车容易,下车难。自己约的戏,咬着牙,含着泪也要唱到底——这正成为不少厂商的现实写照。(草根光伏)

原文标题:“投”不逢时的合盛,老大没当成,又遇青海丽豪插足加戏!